原料供应日趋多元化,UCO/UCOME 渗透率提升利好中国

生物柴油的原料多样,供应结构日趋多元化。在原料选取上,生物柴油的原料应当尽可 能地满足“生产成本低”与“可规模化生产”两大基本要求,而当前生物柴油的生产原 料则主要可分为植物油、动物油脂、废弃食用油以及微生物油脂四大油类;各类油脂原 料之间互有优缺,所生产的生物柴油产品在减排效应上也有很大的差异,其中由废弃食 用油(UCO)生产的废弃食用油甲酯(UCOME)的碳减排效应最为明显,因此 UCO 又被誉 为“减碳明星”。在供应结构上,全球目前则已形成以植物油为主,以废弃食用油、动物 油脂为辅,以微生物油脂为新拓展方向的多元供应结构。

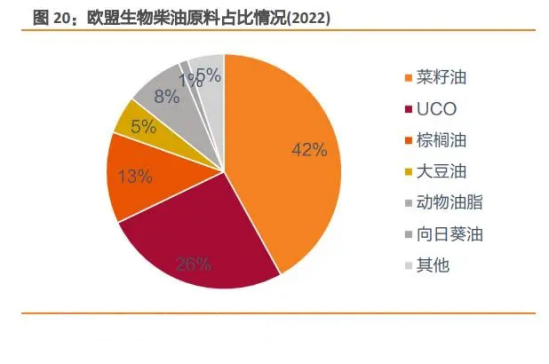

由于地区资源禀赋的不同,各国生物柴油的原料供应结构之间存在明显差异。例如,美 国、巴西等美洲国家主要以大豆油为原料;欧洲各国则主要以菜籽油为原料;东南亚主 要以大规模种植的棕榈油为原料;而我国则遵循“不与人争粮,不与粮争地”的原则, 在生物柴油的生产上主要以废弃食用油(地沟油、酸化油等)为原料。

虽然生物柴油的原料来源非常广泛,但基于对粮食安全与环保因素的考虑,各国开始愈 发重视废弃食用油 (UCO) 原料的使用。以欧盟为例,根据欧盟 2018 年发布的《可再生 能源指令》,即“RED II”,餐饮废油原料被划分为先进生物燃料原料的 Part B 类型,在 荷兰等欧盟国家享受添加量双倍计数的优惠政策。相反,一些植物原料将逐渐从生物柴 油的原料供应结构中淘汰。根据 RED II,欧盟目标在 2023 年前将棕榈油生柴的年度使用 上限冻结在 2019 年的用量水平,并计划将在 2030 年将棕榈油从生物柴油的原料供应结 构中完全淘汰,届时 UCO 原料渗透率有望进一步提升。

原料结构转型预计将持续推升全球 UCO/UCOME 需求。从增速情况看,2021 年全球 UCO 原料生物柴油(包含 UCOME、HVO、SAF)总消费量 658.6 万吨,同比增长 9.5%, 2010-2021 年 CAGR 达 14.6%,为增长最快的可再生燃料细分市场之一。从消费结构看, 欧洲仍是全球最大的 UCO 燃料消费市场,2021 年欧洲共消费了 404.5 万吨 UCO 原料生 物柴油,占全球 UCO 生物柴油消费总量 61.4%。我们预计,由于 UCO 原料生产的生物 柴油具备着减排效应最佳、且不影响粮食安全等天然优势,全球 UCO/UCOME 消费量有 望随着欧盟等生物柴油大国原料供应的结构转型而持续上升。

从原料供应看,中国是全球 UCO 原料的核心供应国。UCO 供应能力与一国的人口基数、 饮食文化密切挂钩,2021 年全球 UCO 总产量约 640 万吨,其中中国产量约 186 万吨, 占比高达 29%,为全球 UCO 原料的核心供应国,相关产品主要出口欧盟。在潜在供给 方面,根据 Greenea Analysis 的预测,全球 UCO 原料潜在供应量或超过 1125 万吨,其 中中国潜在供应量达到 610 万吨,产能目前仍具有较大的提升空间;相较之下,欧盟、 美国等发达国家 UCO 产能已接近上限,未来可能需要通过进口来满足国内需求。

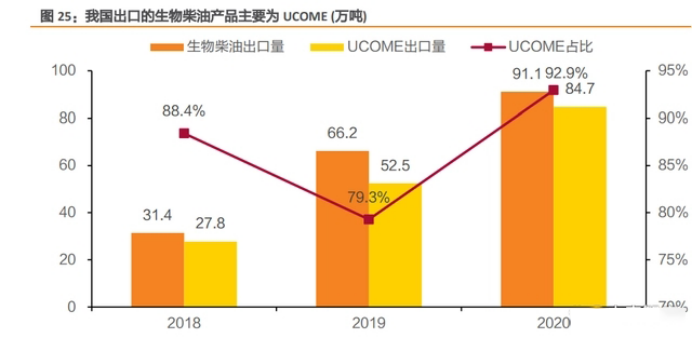

从制成品供应看,现阶段我国生物柴油产品主要为 UCOME。基于 “不与人争粮,不与 粮争地”的生物燃料发展原则,我国生物柴油的产品主要是由废弃食用油(UCO)为原料制 成的废弃食用油甲酯(UCOME);以出口情况为例,2020 年我国共出口生物柴油 91.1 万吨, 其中有 84.7 万吨为 UCOME,出口占比高达 92.9%。

原料结构转型将利好中国,国内生物柴油产业链有望充分受益。作为现阶段已被大规模 商用的非粮原料生物原料之一,2021 年 UCO 生物柴油(包括 UCOME、HVO、SAF) 全 球市场渗透率仅为 5%;在原料供应结构向非粮资源转型的大趋势下,以欧盟为首的生物 燃料大国对 UCO/UCOME 需求量预计将持续抬升,市场渗透率有望进一步提高;而中国 作为全球 UCO/UCOME 的核心供应国,相关产业链有望充分受益。